이 누리집은 대한민국 공식 전자정부 누리집입니다

이 누리집은 대한민국 공식 전자정부 누리집입니다

이 누리집은 대한민국 공식 전자정부 누리집입니다

이 누리집은 대한민국 공식 전자정부 누리집입니다

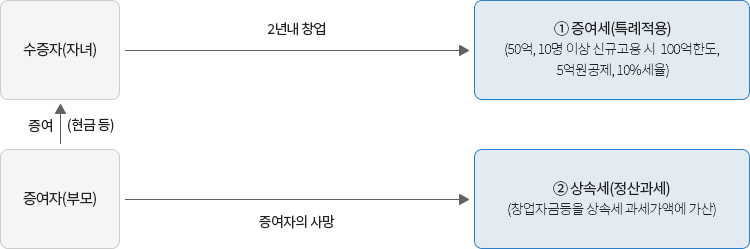

창업 활성화를 통화여 투자와 고용을 창출하고 경제활력을 도모하기 위해 중소기업 창업자금에 대해서는 50억원(10명 이상 신규 고용하는 경우 100억원)을 한도로 5억원을 공제하고 10%의 저율로 증여세를 과세하고

증여자가 사망한 경우에는 증여시기에 관계없이 상속세 과세가액에 가산하여 상속세로 정산하는 제도입니다.(조세특례제한법 §30조의5)

창업자금 증여세 과세특례는 아래 요건을 모두 충족하여야 가능합니다.

| 요건 | 상세내역 |

|---|---|

| 수증자 | 18세 이상 거주자인 자녀 |

| 증여자 | 60세 이상인 수증자의 부모 |

| 증여물건 | 양도소득세 과세대상이 아닌 재산(현금과 예금, 소액주주 상장주식, 국공채나 회사채와 같은 채권 등)

양도소득세 과세대상(소득세법 제94조 제1항) |

| 중소기업 창업 | 2년 이내에 조특법§6③에 따른 중소기업을 창업

창업중소기업 등에 해당하는 업종(조특법 제6조제3항) |

증여세 신고기한까지 과세표준 신고서와 함께 「창업자금 특례신청 및 사용내역서」를 납세지 관할세무서장에게 제출하여야 하며, 신고기한까지 신청하지 아니하면 과세특례를 적용받을 수 없습니다.

창업자금 증여세 과세특례를 적용받았다 하더라도 수증자가 증여일 이후에 정당한 사유 없이 아래의 세법에서 정한 사후의무요건을 이행하지 아니한 경우에는 증여세가 부과됩니다.

페이지에서 제공하는 정보에 대하여 만족하셨습니까?