이 누리집은 대한민국 공식 전자정부 누리집입니다

이 누리집은 대한민국 공식 전자정부 누리집입니다

이 누리집은 대한민국 공식 전자정부 누리집입니다

이 누리집은 대한민국 공식 전자정부 누리집입니다

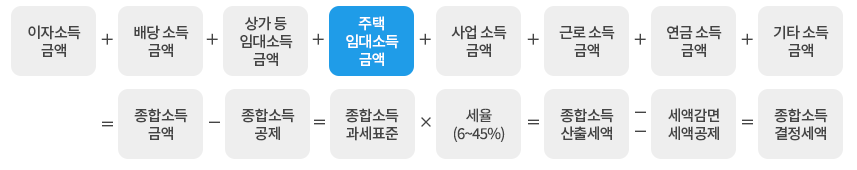

다른 종합과세 대상 소득과 함께 합산해서 신고해야 합니다. (세율 6∼45%)

주택 임대소득 금액

+주택임대소득만 분리과세(세율 14%)하는 방법과 종합과세하는 방법 중 선택하여 신고할 수 있습니다.

| 구 분 | 주택임대 수입금액 | 필요경비 | 공제금액2) | 분리과세 사업소득금액 | 산출세액 | 세액감면3) | 분리과세 결정세액 |

|---|---|---|---|---|---|---|---|

| 등록임대 주택1) | 월세 + 간주 임대료 |

60% | 4백만원 | 수입금액 (-)필요경비 (-)공제금액 |

과세표준 (×)14% |

단기(4년) 30%(20%) 75%(50%) |

산출세액 -감면세액 |

| 미등록 임대주택 | 50% | 2백만원 | - | =산출세액 |

甲은 4인 가족*으로 아래와 같이 월세 임대수입은 없고 보증금만 있으며, 주택임대소득 외의 다른 종합소득금액은

* 본인, 배우자, 자녀 2명으로 모두 150만 원 인적공제 대상임.(인적공제6백만 원=150만 원×4명)

< 주택임대 현황 >

| 임대주택(업종코드) | 임대기간 | 보증금(원) |

|---|---|---|

| A주택(701102) | ’24.1.1.~’24.12.31. | 700,000,000 |

| B주택(701102) | ’24.1.1.~’24.12.31. | 300,000,000 |

| C주택(701102) | ’24.1.1.~’24.12.31. | 200,000,000 |

| 합 계 | 1,200,000,000 | |

* 임대주택 3채 모두 주거전용면적 40㎡ 초과하여 간주임대료 계산 대상이고, 세무서와 지방자치단체에 등록하지 않음.

주택의 간주임대료 = (보증금 – 3억 원) × 임대일수 × 60% ÷ 366 × 이자율(3.5%)

| A주택 | (7억 원–3억 원)×366×60%×(1/366)×3.5% | = | 8,400,000원 |

|---|---|---|---|

| B주택 | (3억 원–0원)×366×60%×(1/366)×3.5% | = | 6,300,000원 |

| C주택 | (2억 원–0원)×366×60%×(1/366)×3.5% | = | 4,200,000원 |

| 합 계 | 18,900,000원 |

| 종합과세 | 분리과세 | ||||

|---|---|---|---|---|---|

| 수입금액 | 18,900,000 | 수입금액 | 18,900,000 | ||

| 필요경비 | - | 8,051,4001) | 필요경비 | - | 9,450,0002) |

| 소득금액 | = | 10,848,600 | |||

| 공제금액 | - | 2,000,0003) | |||

| 소득공제 | - | 6,000,000 | |||

| 과세표준 | = | 4,848,600 | 과세표준 | = | 7,450,000 |

| 세율 | × | 6% | 세율 | × | 14% |

| 산출세액 | = | 290,916 | 산출세액 | = | 1,043,000 |

| 감면공제 | - | 70,0004) | 감면세액 | - | 0 |

| 결정세액 | = | 220,916 | 결정세액 | = | 1,043,000 |

| 기납부세액 | - | 0 | 기납부세액 | - | 0 |

| 납부할 세액 | = | 220,916 | 납부할 세액 | = | 1,043,000 |

* 본인, 배우자, 자녀 2명으로 모두 150만 원 인적공제 대상임.(인적공제6백만 원=150만 원×4명)

< 주택임대 현황 >

| 임대주택(업종코드) | 임대기간 | 수입금액(원) |

|---|---|---|

| D주택(701102) | ’24.1.1.~’24.12.31. | 12,000,000 |

| E주택(701102) | ’24.1.1.~’24.12.31. | 6,000,000 |

| 합 계 | 18,000,000 | |

* 임대주택 모두 세무서와 지방자치단체에 등록하지 않음.

| 종합과세 | 분리과세 | ||||

|---|---|---|---|---|---|

| 수입금액 | 18,000,000 | 수입금액 | 18,000,000 | ||

| 필요경비 | - | 7,668,0001) | 필요경비 | - | 9,000,0002) |

| 소득금액 | = | 10,332,000 | |||

| 공제금액 | - | 2,000,0003) | |||

| 소득공제 | - | 6,000,000 | |||

| 과세표준 | = | 4,332,000 | 과세표준 | = | 7,000,000 |

| 세율 | × | 6% | 세율 | × | 14% |

| 산출세액 | = | 259,920 | 산출세액 | = | 980,000 |

| 감면공제 | - | 70,0004) | 감면세액 | - | 0 |

| 결정세액 | = | 189,920 | 결정세액 | = | 980,000 |

| 기납부세액 | - | 0 | 기납부세액 | - | 0 |

| 납부할 세액 | = | 189,920 | 납부할 세액 | = | 980,000 |

* 본인, 배우자, 자녀 2명으로 모두 150만 원 인적공제 대상임.(인적공제6백만 원=150만원×4명)

** 근로소득공제를 차감한 소득금액은 37,750,000원, 국민연금 및 보험료 등 소득공제금액은 8,375,000원이며, 연말정산으로 기납부한 세액은 1,766,250원임.

< 주택임대 현황 >

| 임대주택(업종코드) | 임대기간 | 수입금액(원) |

|---|---|---|

| F주택(701102) | ’24.1.1.~’24.12.31. | 4,000,000 |

| G주택(701102) | ’24.1.1.~’24.12.31. | 2,000,000 |

| 합 계 | 6,000,000 | |

* 임대주택 모두 보증금없이 월세수입만 있으며, 세무서와 지방자치단체에 등록하지 않음.

| 종합과세 | 분리과세 | |||||||

|---|---|---|---|---|---|---|---|---|

| 주택임대 수입금액 | 6,000,000 | 근로소득총급여액 | 50,000,000 | 주택임대 수입금액 | 6,000,000 | |||

| 주택임대 필요경비 | - | 2,556,0001) | ||||||

| 근로소득공제 | - | 12,250,000 | ||||||

| 주택임대 소득금액 | = | 3,444,000 | 필요경비 | - | 3,000,0002) | |||

| 근로소득금액 | + | 37,750,000 | 근로소득금액 | = | 37,750,000 | |||

| 종합소득금액 | = | 41,194,000 | 공제금액 | - | 04) | |||

| 소득공제 | - | 14,375,0003) | ||||||

| 소득공제 | - | 14,375,0003) | ||||||

| 과세표준 | = | 26,819,000 | 과세표준 | = | 23,375,000 | 과세표준 | = | 3,000,000 |

| 세율 | × | 15% | 세율 | × | 15% | 세율 | × | 14% |

| 산출세액 | = | 2,942,850 | 산출세액 | = | 2,426,250 | 산출세액 | = | 420,000 |

| 감면공제 | - | 660,0005) | 감면공제 | - | 660,0005) | 감면세액 | - | 0 |

| 결정세액 | = | 2,282,850 | 결정세액 | = | 1,766,250 | 결정세액 | = | 420,000 |

| 기납부세액 | - | 1,766,2506) | 기납부세액 | - | 1,766,2506) | 기납부세액 | - | 0 |

| 납부할 세액 | = | 516,600 | 납부할 세액 | = | 0 | 납부할 세액 | = | 420,000 |

| 420,000 | ||||||||

* 본인, 배우자, 자녀 2명으로 모두 150만 원 인적공제 대상임.(인적공제6백만 원=150만 원×4명)

< 주택임대 현황 >

| 임대주택(업종코드) | 임대기간 | 수입금액(원) |

|---|---|---|

| H주택(701102) | ’24.1.1.~’24.12.31. | 12,000,000 |

| I주택(701102) | ’24.1.1.~’24.12.31. | 6,000,000 |

| 합 계 | 18,000,000 | |

* 임대주택 모두 국민주택 규모의 기준시가 6억 원 이하이고 세무서와 지방자치단체에 등록하였으며, 20% 세액감면(4년 이상 임대) 대상임.

| 종합과세 | 분리과세 | ||||

|---|---|---|---|---|---|

| 수입금액 | 18,000,000 | 수입금액 | 18,000,000 | ||

| 필요경비 | - | 7,668,0001) | 필요경비 | - | 10,800,0002) |

| 소득금액 | = | 10,332,000 | |||

| 공제금액 | - | 4,000,0003) | |||

| 소득공제 | - | 6,000,000 | |||

| 과세표준 | = | 4,332,000 | 과세표준 | = | 3,200,000 |

| 세율 | × | 6% | 세율 | × | 14% |

| 산출세액 | = | 259,920 | 산출세액 | = | 448,000 |

| 감면공제 | - | 121,9844) | 감면세액 | - | 89,6005) |

| 결정세액 | = | 137,936 | 결정세액 | = | 358,400 |

| 기납부세액 | - | 0 | 기납부세액 | - | 0 |

| 납부할 세액 | = | 137,930 | 납부할 세액 | = | 358,400 |

페이지에서 제공하는 정보에 대하여 만족하셨습니까?